Per raggiungere l'obiettivo di cessare la vendita di veicoli a combustibile entro il 2035, i paesi europei offrono incentivi per i veicoli a nuova energia in due direzioni: da un lato, incentivi fiscali o esenzioni fiscali, e dall'altro, sussidi o finanziamenti per agevolazioni di supporto all'acquisto o all'utilizzo del veicolo. L'Unione Europea, in quanto organizzazione centrale dell'economia europea, ha introdotto politiche per guidare lo sviluppo di veicoli a nuova energia in ciascuno dei suoi 27 Stati membri. Austria, Cipro, Francia, Grecia, Italia e altri paesi forniscono direttamente sussidi in denaro per l'acquisto; Belgio, Bulgaria, Danimarca, Finlandia, Lettonia, Slovacchia e Svezia sono sette paesi che non prevedono alcun incentivo all'acquisto e all'utilizzo, ma solo incentivi fiscali.

Di seguito sono riportate le politiche corrispondenti per ciascun Paese:

Austria

1. Veicoli commerciali a zero emissioni Agevolazione IVA, calcolata in base al prezzo totale del veicolo (comprensivo di IVA al 20% e tassa sull'inquinamento): ≤ 40.000 euro detrazione IVA totale; prezzo totale di acquisto da 40.000 a 80.000 euro, i primi 40.000 euro senza IVA; > 80.000 euro, non godono dei benefici dell'agevolazione IVA.

2. I veicoli a zero emissioni per uso personale sono esenti dalla tassa di proprietà e dalla tassa sull'inquinamento.

3. L'uso aziendale di veicoli a emissioni zero è esente dall'imposta di proprietà e dall'imposta sull'inquinamento e gode di uno sconto del 10%; i dipendenti aziendali che utilizzano veicoli aziendali a emissioni zero sono esentati dall'addebito dell'imposta.

4. Entro la fine del 2023, i singoli utenti che acquistano un'autonomia puramente elettrica ≥ 60 km e un prezzo totale ≤ 60.000 euro possono ottenere un incentivo di 3.000 euro per i modelli puramente elettrici o a celle a combustibile e un incentivo di 1.250 euro per i modelli ibridi plug-in o ad autonomia estesa.

5. Gli utenti che acquistano entro la fine del 2023 potranno usufruire dei seguenti servizi di base: 600 euro di cavi di ricarica intelligenti, 600 euro di box di ricarica da parete (abitazioni mono/bifamiliari), 900 euro di box di ricarica da parete (aree residenziali) e 1.800 euro di colonnine di ricarica da parete (dispositivi integrati utilizzati per la gestione del carico in abitazioni complete). Gli ultimi tre dipendono principalmente dall'ambiente residenziale.

Belgio

1. I veicoli esclusivamente elettrici e a celle a combustibile beneficiano dell'aliquota fiscale più bassa (61,50 EUR) a Bruxelles e in Vallonia, mentre i veicoli esclusivamente elettrici sono esenti da tasse nelle Fiandre.

2. Gli utenti individuali di veicoli esclusivamente elettrici e a celle a combustibile a Bruxelles e in Vallonia beneficiano dell'aliquota fiscale più bassa, pari a 85,27 euro all'anno; la Vallonia non applica tasse sull'acquisto dei due tipi di veicoli sopra menzionati e la tassa sull'elettricità è stata ridotta dal 21% al 6%.

3. Anche gli acquirenti aziendali nelle Fiandre e in Vallonia hanno diritto agli incentivi fiscali di Bruxelles per i veicoli puramente elettrici e a celle a combustibile.

4. Per gli acquirenti aziendali, il livello di agevolazione più elevato si applica ai modelli con emissioni di CO2 ≤ 50 g per chilometro e potenza ≥ 50 Wh/kg in condizioni NEDC.

Bulgaria

1. Solo i veicoli elettrici sono esenti da tasse

Croazia

1. I veicoli elettrici non sono soggetti all'imposta sui consumi e alle tasse ambientali speciali.

2. L'acquisto di un'auto elettrica pura prevede un sussidio di 9.291 euro, di modelli ibridi plug-in di 9.309 euro, una sola possibilità di richiesta all'anno, ogni auto deve essere utilizzata per più di due anni.

Cipro

1. L'uso personale di automobili con emissioni di CO2 inferiori a 120 g per chilometro è esente da imposta.

2. La sostituzione di auto con emissioni di CO2 inferiori a 50 g per chilometro e un costo non superiore a 80.000 € può essere sovvenzionata fino a 12.000 €, fino a 19.000 € per le auto puramente elettriche, ed è disponibile anche un sussidio di 1.000 € per la rottamazione di auto vecchie.

Repubblica Ceca

1. I veicoli esclusivamente elettrici o a celle a combustibile che emettono meno di 50 g di anidride carbonica al chilometro sono esentati dalle tasse di immatricolazione e hanno targhe speciali.

2. Utenti privati: i veicoli esclusivamente elettrici e i modelli ibridi sono esentati dalla tassa di circolazione; i veicoli con emissioni di CO2 inferiori a 50 g per chilometro sono esentati dai pedaggi stradali; e il periodo di ammortamento delle apparecchiature di ricarica dei veicoli elettrici è ridotto da 10 a 5 anni.

3. Riduzione delle tasse dello 0,5-1% per i modelli BEV e PHEV destinati all'uso privato o aziendale e riduzione delle tasse di circolazione per alcuni modelli sostitutivi dei veicoli a carburante.

Danimarca

1. I veicoli a zero emissioni sono soggetti a una tassa di immatricolazione del 40%, meno 165.000 DKK di tassa di immatricolazione e 900 DKK per kWh di capacità della batteria (fino a 45 kWh).

2. Veicoli a basse emissioni (emissioni<50g co2km) are subject to a 55 per cent registration tax, less dkk 47,500 and 900 kwh of battery capacity (up maximum 45kwh).

3. I singoli utenti di auto a zero emissioni e di auto con emissioni di CO2 fino a 58 g CO2/km beneficiano dell'aliquota fiscale semestrale più bassa, pari a 370 DKK.

Finlandia

1. Dal 1° ottobre 2021 le autovetture a zero emissioni sono esenti dalla tassa di immatricolazione.

2. I veicoli aziendali sono esentati dall'imposta di 170 euro al mese per i modelli BEV dal 2021 al 2025 e la ricarica dei veicoli elettrici sul posto di lavoro è esentata dall'imposta sul reddito.

Francia

1. I modelli elettrici, ibridi, a metano, a GPL ed E85 sono esentati da tutte le tasse o dal 50% di esse, mentre i modelli con motori esclusivamente elettrici, a celle a combustibile e ibridi plug-in (con un'autonomia di 50 km o più) beneficiano di una forte riduzione delle tasse.

2. I veicoli aziendali che emettono meno di 60 g di anidride carbonica al chilometro (ad eccezione dei veicoli diesel) sono esenti dalla tassa sull'anidride carbonica.

3. L'acquisto di veicoli esclusivamente elettrici o veicoli a celle a combustibile, se il prezzo di vendita del veicolo non supera i 47.000 euro, sussidi per le famiglie degli utenti individuali di 5.000 euro, sussidi per gli utenti aziendali di 3.000 euro, se si tratta di una sostituzione, può essere basato sul valore dei sussidi per il veicolo, fino a 6.000 euro.

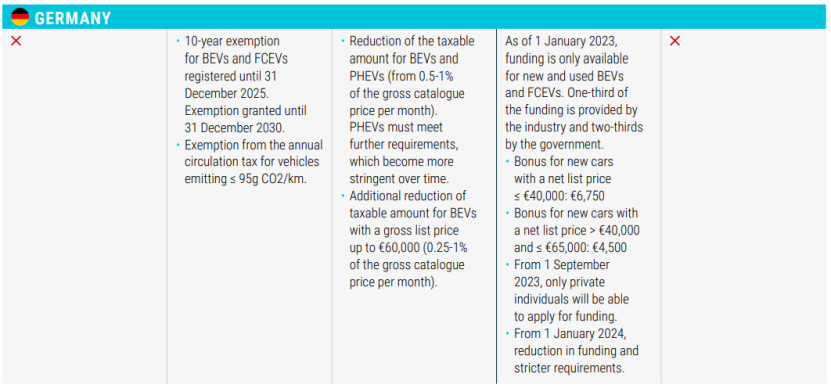

Germania

1. I veicoli esclusivamente elettrici e i veicoli a celle a combustibile a idrogeno immatricolati prima del 31 dicembre 2025 beneficeranno di un'agevolazione fiscale di 10 anni, fino al 31 dicembre 2030.

2. Veicoli esenti dalla tassa di circolazione annuale con emissioni di CO2 ≤95 g/km.

3. Ridurre l'imposta sul reddito per i modelli BEV e PHEV.

4. Per il segmento degli acquisti, i veicoli nuovi con un prezzo inferiore a 40.000 € (inclusi) riceveranno un sussidio di 6.750 €, mentre i veicoli nuovi con un prezzo compreso tra 40.000 € e 65.000 € (inclusi) riceveranno un sussidio di 4.500 €, che sarà disponibile solo per gli acquirenti individuali a partire dal 1° settembre 2023 e, a partire dal 1° gennaio 2024, la dichiarazione sarà più rigorosa.

Grecia

1. Riduzione del 75% della tassa di immatricolazione per i veicoli ibridi plug-in con emissioni di CO2 fino a 50 g/km; riduzione del 50% della tassa di immatricolazione per i veicoli ibridi plug-in e ibridi plug-in con emissioni di CO2 ≥ 50 g/km.

2. I modelli HEV con cilindrata ≤1549cc immatricolati prima del 31 ottobre 2010 sono esentati dalla tassa di circolazione, mentre i modelli HEV con cilindrata ≥1550cc sono soggetti a una tassa di circolazione del 60%; le auto con emissioni di CO2 ≤90g/km (NEDC) o 122g/km (WLTP) sono esentate dalla tassa di circolazione.

3. I modelli BEV e PHEV con emissioni di CO2 ≤ 50 g/km (NEDC o WLTP) e prezzo netto al dettaglio ≤ 40.000 euro sono esenti dalla tassa di classe preferenziale.

4. Per l'acquisto del collegamento, i veicoli puramente elettrici godono del 30% del prezzo netto di vendita del rimborso in contanti, il limite massimo è di 8.000 euro, se la fine del ciclo di vita è superiore a 10 anni, o l'età dell'acquirente è superiore a 29 anni, è necessario pagare ulteriori 1.000 euro; i taxi puramente elettrici godono del 40% del prezzo netto di vendita del rimborso in contanti, il limite massimo è di 17.500 euro, la rottamazione dei vecchi taxi deve pagare ulteriori 5.000 euro.

Ungheria

1. I veicoli elettrici a batteria (BEV) e i veicoli elettrici ibridi plug-in (PHEV) hanno diritto all'esenzione fiscale.

2. Dal 15 giugno 2020, il prezzo totale di 32.000 euro dei veicoli elettrici è di 7.350 euro, mentre per i prezzi di vendita compresi tra 32.000 e 44.000 euro è di 1.500 euro.

Irlanda

1. Riduzione di 5.000 euro per i veicoli esclusivamente elettrici con un prezzo di vendita non superiore a 40.000 euro; oltre i 50.000 euro non si ha diritto alla riduzione.

2. Non viene applicata alcuna tassa sugli NOx ai veicoli elettrici.

3. Per gli utenti individuali, la tariffa minima dei veicoli elettrici puri (120 euro all'anno), emissioni di CO2 ≤ 50 g/km Modelli PHEV, ridurre la tariffa (140 euro all'anno).

Italia

1. Per gli utenti individuali, i veicoli esclusivamente elettrici sono esenti da imposta per 5 anni dalla data del primo utilizzo e, dopo la scadenza di tale periodo, si applica il 25% dell'imposta sui veicoli a benzina equivalenti; i modelli HEV sono soggetti a un'aliquota minima (2,58 €/kW).

2. Per il segmento di acquisto, i modelli BEV e PHEV con un prezzo ≤35.000 euro (IVA inclusa) ed emissioni di CO2 ≤20 g/km sono sovvenzionati di 3.000 euro; i modelli BEV e PHEV con un prezzo ≤45.000 euro (IVA inclusa) ed emissioni di CO2 tra 21 e 60 g/km sono sovvenzionati di 2.000 euro;

3. I clienti locali ricevono uno sconto dell'80% sul prezzo di acquisto e installazione dell'infrastruttura prevista per la ricarica dei veicoli elettrici, fino a un massimo di 1.500 euro.

Lettonia

1. I modelli BEV sono esentati dalla tassa di prima immatricolazione e beneficiano di una tassa minima di 10 euro.

Lussemburgo 1. Sui veicoli elettrici viene applicata solo una tassa amministrativa del 50%.

2. Per gli utenti individuali, i veicoli a zero emissioni beneficiano della tariffa più bassa, pari a 30 EUR all'anno.

3. Per i veicoli aziendali, un sussidio mensile dello 0,5-1,8% a seconda delle emissioni di CO2.

4. Per l'acquisto del collegamento, modelli BEV con più di 18 kWh (inclusi) sussidio di 8.000 euro, sussidio di 18 kWh di 3.000 euro; modelli PHEV per chilometro di emissioni di anidride carbonica ≤ 50 g sussidio di 2.500 euro.

Malta

1. Per gli utenti individuali, i veicoli con emissioni di CO2 ≤100 g per chilometro beneficiano dell'aliquota fiscale più bassa.

2. L'acquisto del collegamento, modelli puramente elettrici, prevede sovvenzioni personali tra 11.000 euro e 20.000 euro.

Paesi Bassi

1. Per gli utenti individuali, i veicoli a zero emissioni sono esenti da tasse, mentre i veicoli PHEV sono soggetti a una tariffa del 50%.

2. Utenti aziendali, aliquota minima del 16% per i veicoli a zero emissioni, l'imposta massima per i veicoli esclusivamente elettrici non supera i 30.000 euro e non vi sono restrizioni per i veicoli a celle a combustibile.

Polonia

1. Nessuna tassa sui veicoli puramente elettrici e nessuna tassa sui veicoli PHEV sotto i 2000 cc entro la fine del 2029.

2. Per gli acquirenti individuali e aziendali è disponibile un sussidio fino a 27.000 PLN per modelli EV puri e veicoli a celle a combustibile acquistati entro 225.000 PLN.

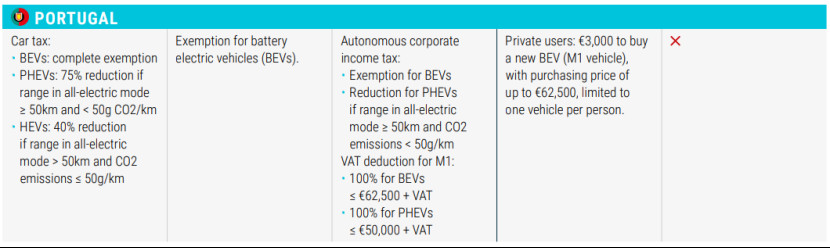

Portogallo

1. I modelli BEV sono esenti da tasse; modelli PHEV con autonomia elettrica pura ≥50 km ed emissioni di CO2<50g>Per i veicoli con 50 km e emissioni di CO2 ≤50 g/km è prevista una riduzione fiscale del 40%.

2. Gli utenti privati possono acquistare veicoli elettrici puri di categoria M1 al prezzo massimo di 62.500 euro, con sovvenzioni di 3.000 euro, limitate a un solo esemplare.

Slovacchia

1. I veicoli esclusivamente elettrici sono esenti da tasse, mentre i veicoli a celle a combustibile e i veicoli ibridi sono soggetti a un'imposta del 50%.

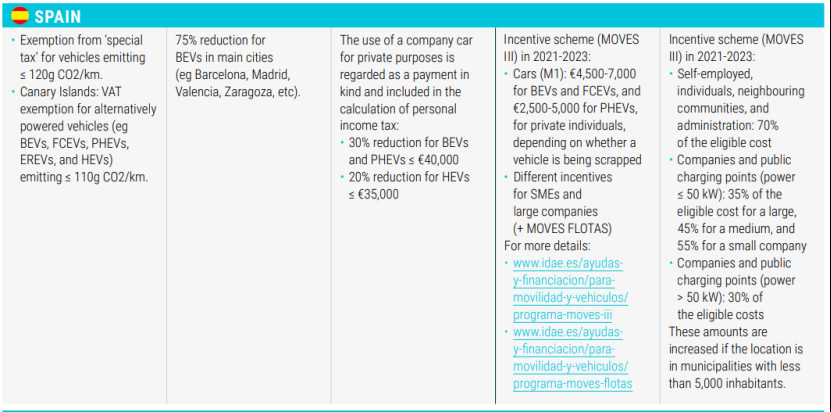

Spagna

1. Esenzione dalla "tassa speciale" per i veicoli con emissioni di CO2 ≤ 120 g/km, ed esenzione dall'IVA nelle Isole Canarie per i veicoli a propulsione alternativa (ad esempio bev, fcev, phev, EREV e hev) con emissioni di CO2 ≤ 110 g/km.

2. Per i singoli utenti, una riduzione delle tasse del 75% sui veicoli esclusivamente elettrici nelle principali città come Barcellona, Madrid, Valencia e Saragozza.

3. Per gli utenti aziendali, i veicoli elettrici a batteria (BEV) e i veicoli ibridi plug-in (PHEV) con un prezzo inferiore a 40.000 euro (inclusi) sono soggetti a una riduzione del 30% dell'imposta sul reddito delle persone fisiche; i veicoli elettrici ibridi (HEV) con un prezzo inferiore a 35.000 euro (inclusi) sono soggetti a una riduzione del 20%.

Svezia

1. Riduzione della tassa di circolazione (360 corone svedesi) per i veicoli a zero emissioni e i veicoli ibridi plug-in tra i singoli utenti.

2. Riduzione delle tasse del 50% (fino a 15.000 corone svedesi) per le colonnine di ricarica domestiche per veicoli elettrici e un sussidio di 1 miliardo di dollari per l'installazione di apparecchiature di ricarica a corrente alternata per i residenti di condomini.

Islanda

1. Riduzione ed esenzione IVA per i modelli BEV e HEV al momento dell'acquisto, nessuna IVA sul prezzo al dettaglio fino a 36.000 euro, IVA completa in aggiunta.

2. Esenzione IVA per le stazioni di ricarica e l'installazione di stazioni di ricarica.

Svizzera

1. I veicoli elettrici sono esenti dalla tassa automobilistica.

2. Per gli utenti individuali e aziendali, ogni cantone riduce o esenta la tassa sui trasporti per un determinato periodo di tempo in base al consumo di carburante (CO2/km).

Regno Unito

1. Aliquota fiscale ridotta per i veicoli elettrici e per i veicoli con emissioni di CO2 inferiori a 75 g/km.

Data di pubblicazione: 24-07-2023